看到东鹏特饮IPO的消息,很多人首先想到的可能是红牛。

实际上,东鹏饮料是一家于1987年就诞生的深圳老字号饮料生产企业,并在2003年、2018年分别完成了国有企业向全民所有制、再向股份制的企业改制。2020年4月末,公司以快于市场平均速度的7个月时间到达上市排队期,拟在上交所挂牌上市。

不过,企业IPO前的一系列动作,却让各界感到迷惑。例如东鹏饮料在IPO前一周突击分红,近一年盈利功力反常性大涨,这也让外界质疑东鹏特饮的上市意图实为圈钱,从而引发股民对其上市后会出现业绩快速变脸的担忧。

招股书显示,在开启IPO前一年(即2019年),东鹏特饮净利润暴增,同比增长164%;且在递交招股书的前一周,东鹏特饮进行了报告期内最“壕”的一次分红3.6亿元,公司实际控制人林木勤大约可拿走其中的2.03亿元。

那么,上市公司上市前业绩暴增是否正常?对此,上海师范大学商学院投资与保险系副教授黄建中向《华夏时报》记者表示,上市公司在上市之前确实有把业绩做高的动力和动机,“因为IPO募集资金的额度都是和前三年,特别是最近一两年的业绩挂钩的,而以往确实存在不少上市公司IPO前过度包装业绩的案例。”

上市前业绩暴增 IPO前突击分红

2018年净利润下降8000万,2019年上涨近3.6亿元,尽管东鹏饮料为业绩增长总结了五大驱动因素——完善了产品品类;提高了消费黏性;优化了管理架构;丰富了促销形式;推行饱和式营销策略,但针对东鹏饮料业绩真实性的质疑还是没有消失。

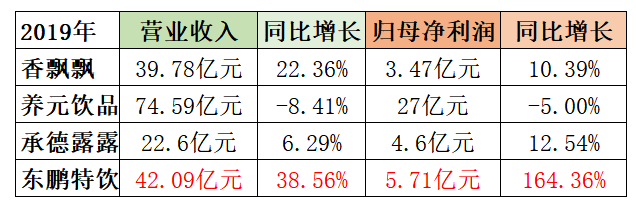

黄建中向本报记者称,判断公司上市前业绩波动是否真实,可以从行业景气度判断,也可以与可比公司进行比较。本报记者根据东鹏饮料招股书上类比的上市公司统计发现,164.36%的净利润同比增长率的确有些反常,例如香飘飘、养元饮品、承德露露在2019年的净利润同比增长率分别为10.39%、-5%、12.54%。

与饮料行业可比上市公司相比,东鹏饮料2019年净利润暴增164%显异常

东鹏饮料2019年的销售额增长速度甚至超过红牛。根据华彬集团公布的销售额数据,2018年至2019年,华彬集团全品类销售额同比增长13%和6.2%,而东鹏饮料该数据则是6.3%和38.72%。上市前一年异动的数据,的确让部分股民担心,东鹏饮料上市后的业绩是否会快速变脸。

而东鹏饮料递交招股书的前一周进行最“壕”分红的行为,也被看作是对股民的警示。

2020年4月9日,东鹏饮料派发现金股利3.6亿元,公司实际控制人林木勤合计持有东鹏饮料56.41%的股份,以此计算,林木勤大约可拿走2.03亿元。而相比于2017年8732万元和2019年1.4亿元,本次上市前3.6亿元的股利分配是东鹏饮料报告期内额度最高的一次分红。

那么公司在上市前突击分红有哪些背后含义?黄建中对本报记者表示:“对历年滚存的未分配利润,如果上市前分配,是老股东独享,而上市后的股利分配则要新老股东共享。”黄建中继续说道,如果上市前处于企业经营发展的资金需要,公司很少分配股利,那么公司即将募得巨额资金的上市前分红回报老股东,就属于正常现象,因为之前老股东牺牲了自己的利益。“如果公司原本就不差钱,上市前为了提高负债率而进行巨额利润分配,那么就有圈钱嫌疑了。”

记者通过招股书发现,近三年来,东鹏饮料资产总额持续增加,分别为20.51亿元、21.07亿元和33.40亿元,并没有显示出“金融危机”。不过,公司负债却高出可比上市公司约20个百分点。因此,对于东鹏饮料IPO前突击分红的意图,尚不能妄下结论。

而此次东鹏饮料IPO的时间节点也值得一提。目前,功能饮料的行业第一名红牛还处于旷日持久的商标纠纷当中。2016年以来,红牛的创始公司泰国天丝集团,和红牛的中国代理商华彬集团就品牌归属问题始终胶着不下。华彬集团董事长、(北京)红牛维他命有限公司创始人严彬也不止一次公开表示,红牛的味道很容易模仿,他完全可以另创一个品牌,于是2016年底,华彬集团推出了自有品牌“战马”,并在红牛的渠道商进行推广。

泰国天丝集团则在2019年推出了红牛同款包装的产品“红牛安奈吉”,欲无缝衔接红牛在中国的市场,但红牛安奈吉近半年仅3000多万的销售额远不及2019年上半年中国红牛近140亿元的销售额。

不过,在行业老大内斗期间上市,也并不意味着东鹏饮料的突围之路会顺风顺水。

前有强敌红牛 后有追兵乐虎

在东鹏特饮逐渐攀升的日子里,对手也越来越多。

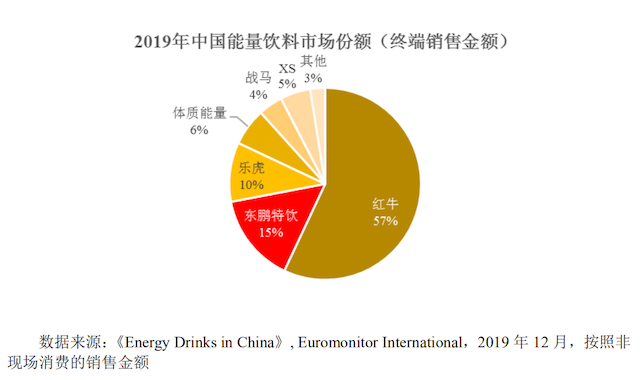

中沃旗下的体质能量、华彬旗下的战马、达利旗下的乐虎、可口可乐旗下的魔爪,再加上东鹏特饮、红牛……大多数消费者或许都很难说出这些产品的个中差别。根据欧睿国际于2019年12月发布的研究报告,红牛在当年的能量饮料市场份额为57%,远超过占比15%的东鹏特饮,而乐虎又以10%的市场份额紧随其后,用“前有强敌,后有追兵”来形容东鹏特饮目前的市场地位也不为过。

2019年中国能量饮料市场份额排行,红牛、东鹏特饮、乐虎为前三名,分别占据57%、15%和10%

那么,东鹏饮料的销售优势又有哪些?是否只能做“万年老二”?在中国食品产业分析师朱丹蓬看来,这取决于日后谁来操盘红牛。“泰国天丝的操盘能力较差,如果是泰国天丝最终拿到控制权,那么东鹏饮料的市占率是有超过红牛的可能的。”

对于突围策略,东鹏饮料在招股书中称,主要是促销战和价格战。首先运用大数据、二维码等技术,不断推出日常促销与档期促销活动,例如2015年上线的瓶盖扫码领红包活动,以及2018年底推出的“壹元乐享”换购促销活动。东鹏饮料在招股书表示,“壹元乐享”换购带动公司2019年后三个季度主营业务收入同比增长了36.02%、65.94%、56.67%,该促销活动也成为公司在2019年度营收快速增长的五大原因之一。

然而,促销活动并不是单个商家的专利,任何商家都可以采用这样的营销模式。2018年初,红牛和战马推出一元换购活动,体质能量更是在2017年就已试水。此外,促销力度提高必将会导致毛利率降低,例如东鹏饮料的非功能饮料由于还处于市场推广阶段,搭售促销力度大、销售价格低,因此导致毛利率为负,2017年—2019年该数据分别为11.23%、-3.51%、-6.07%。

对于价格战,招股书披露,东鹏特饮250ml金罐产品2018年的终端零售指导价格由5元/罐下调至4元/罐;250ml金瓶2019年终端零售指导价格由3.5元/瓶下调至3元/瓶。

而《华夏时报》记者也在深圳地区7-11便利店看到,在功能饮料栏中,仅东鹏特饮推出了瓶装型且价格最低,250ml瓶装售价4.5元,而红牛、魔爪、健力宝则选择毛利更高的罐装产品,250ml红牛罐装、330ml魔爪罐装均为7.5元,150ml健力宝9元,250ml红牛脾功能饮料则16元。

不过,市占率紧随东鹏特饮后的乐虎也早就推出了瓶装产品。那么,假若日后其它品牌同样推出瓶装,那么东鹏特饮到时是否还有能力在功能饮料市场的上位站稳呢?对此问题,本报记者向东鹏饮料发去采访函,但截至发稿未收到回复。

募资3.7亿做营销

除建设生产基地外,东鹏饮料本次上市拟募集14.9亿元中的最大的一笔投入将用于营销推广。

而在此之前,东鹏饮料的销售费用已经比饮料上市公司高出了不少。招股书披露,2017年至2019年,香飘飘、养元饮品、承德露露三家公司的销售费用率中位值分别为17.88%、22.53%、21.22,而东鹏特饮的数值为29.02%、31.92%和23.37%。对此,招股书称,“主要是因为公司目前处于快速发展阶段,广告宣传和品牌建设投入以及销售人员职工薪酬支出较高。”

记者了解到,2018年俄罗斯足球世界杯期间,东鹏特饮投入了1.5亿与媒体平台合作;2019年,东鹏特饮集中高空广告、地面广告,邀请明星代言新品。

但友商们的营销力度也从未放松。2019年,乐虎成为FIBA篮球世界杯的官方功能饮料,体质能量则长期冠名城市级运动赛事,战马则冠名台球联赛、微型马拉松等国际赛事,魔爪则赞助自行车越野、摩托车锦标赛等极限运动赛事,邀请流量代言。

此外,统一旗下的够燃、安利旗下的XS、伊利旗下的焕醒源等也在入局中国市场,等待分食市场份额。

由此看来,东鹏饮料的营销大战,还要再打上一段时间。